SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Высока вероятность продолжения восходящего движения акций Lyft - Фридом Финанс

- 24 июня 2021, 21:48

- |

Мы ожидаем, что Lyft продемонстрирует сильные результаты по итогам второго квартала 2021 года, будет генерировать положительное значение свободного денежного потока, а заявления менеджмента будет носить позитивный характер.

Спрос на поездки в США и Канаде усилится на фоне отпускного сезона и улучшения эпидемиологической ситуации.

Lyft занимает второе место в США среди приложений для поиска, вызова и оплаты такси, уступая по объему перевозок лишь Uber. Компания предоставляет следующие сервисы: платформу для заказа такси, посуточную аренду автомобилей, аренду велосипедов и скутеров в мегаполисах. Мы полагаем, что акции Lyft имеют потенциал к росту.

В инвестиционной идее от 4 июня 2020 года мы отмечали, что Lyft демонстрировала сильные финансовые показатели до пандемии, опережая по темпам роста основного конкурента Uber. Теперь мы хотим обратить внимание инвесторов на изменение доли рынка Lyft за последний год. По данным Statista, в апреле 2020-го компания занимала около 29% рынка перевозки пассажиров легковыми такси в США, но ровно через год эта доля увеличилась до 32%. Мы положительно оцениваем фокус Lyft на рынках США и Канады. Во-первых, это дает компании больше возможностей по контролю расходов и повышает эффективность ее маркетинговых кампаний. Во-вторых, благодаря прогрессу прививочной кампании в США, спрос на поездки в настоящее время растет настолько быстро, что Lyft и Uber вынуждены искать больше водителей, чтобы не допустить чрезмерного повышения цен на услуги перевозки и сократить время ожидания такси.

Выручка компании по итогам первого квартала составила $609 млн, что оказалось лучше ожидаемых $558 млн. Убыток по скорректированной EBITDA составил всего $73 млн, что лучше прогнозируемого убытка в объеме $138 млн.

Во втором квартале текущий консенсус-прогноз предполагает рост выручки до $697 млн против $339 млн в прошлом году и $867 млн в 2019-м. Последствия пандемии все еще будут оказывать давление на показатели компании, но уже в гораздо меньшей степени, чем в последние 12 месяцев. На наш взгляд, существует высокая вероятность того, что Lyft продемонстрирует выручку выше ожиданий по итогам текущего отчетного периода на фоне активного восстановления спроса на поездки. Позитивными факторами служат: (1) частичное возвращение сотрудников компаний в офисы; (2) значительное улучшение эпидемиологической ситуации на фоне успешной прививочной кампании; (3) сезон отпусков, когда традиционно повышается спрос на посуточную аренду автомобилей. Убыток по скорректированной EBITDA ожидается на уровне $47 млн. Несмотря на небольшие убытки, финансовое положение компании является устойчивым ($2,2 млрд денежных средств и эквивалентов). Мы ожидаем, что Lyft уже по итогам этого квартала способна продемонстрировать положительный свободный денежный поток, что станет важной вехой в развитии компании, которая долгое время беспокоила инвесторов оттоком денежных средств из-за высоких расходов. Таким образом, риторика менеджмента на конференс-колле, вероятно, будет оптимистичной, основное внимание будет уделено прогнозам по дальнейшему восстановлению спроса на поездки во второй половине года.

Фридом Финанс

Спрос на поездки в США и Канаде усилится на фоне отпускного сезона и улучшения эпидемиологической ситуации.

Lyft занимает второе место в США среди приложений для поиска, вызова и оплаты такси, уступая по объему перевозок лишь Uber. Компания предоставляет следующие сервисы: платформу для заказа такси, посуточную аренду автомобилей, аренду велосипедов и скутеров в мегаполисах. Мы полагаем, что акции Lyft имеют потенциал к росту.

В инвестиционной идее от 4 июня 2020 года мы отмечали, что Lyft демонстрировала сильные финансовые показатели до пандемии, опережая по темпам роста основного конкурента Uber. Теперь мы хотим обратить внимание инвесторов на изменение доли рынка Lyft за последний год. По данным Statista, в апреле 2020-го компания занимала около 29% рынка перевозки пассажиров легковыми такси в США, но ровно через год эта доля увеличилась до 32%. Мы положительно оцениваем фокус Lyft на рынках США и Канады. Во-первых, это дает компании больше возможностей по контролю расходов и повышает эффективность ее маркетинговых кампаний. Во-вторых, благодаря прогрессу прививочной кампании в США, спрос на поездки в настоящее время растет настолько быстро, что Lyft и Uber вынуждены искать больше водителей, чтобы не допустить чрезмерного повышения цен на услуги перевозки и сократить время ожидания такси.

Выручка компании по итогам первого квартала составила $609 млн, что оказалось лучше ожидаемых $558 млн. Убыток по скорректированной EBITDA составил всего $73 млн, что лучше прогнозируемого убытка в объеме $138 млн.

Во втором квартале текущий консенсус-прогноз предполагает рост выручки до $697 млн против $339 млн в прошлом году и $867 млн в 2019-м. Последствия пандемии все еще будут оказывать давление на показатели компании, но уже в гораздо меньшей степени, чем в последние 12 месяцев. На наш взгляд, существует высокая вероятность того, что Lyft продемонстрирует выручку выше ожиданий по итогам текущего отчетного периода на фоне активного восстановления спроса на поездки. Позитивными факторами служат: (1) частичное возвращение сотрудников компаний в офисы; (2) значительное улучшение эпидемиологической ситуации на фоне успешной прививочной кампании; (3) сезон отпусков, когда традиционно повышается спрос на посуточную аренду автомобилей. Убыток по скорректированной EBITDA ожидается на уровне $47 млн. Несмотря на небольшие убытки, финансовое положение компании является устойчивым ($2,2 млрд денежных средств и эквивалентов). Мы ожидаем, что Lyft уже по итогам этого квартала способна продемонстрировать положительный свободный денежный поток, что станет важной вехой в развитии компании, которая долгое время беспокоила инвесторов оттоком денежных средств из-за высоких расходов. Таким образом, риторика менеджмента на конференс-колле, вероятно, будет оптимистичной, основное внимание будет уделено прогнозам по дальнейшему восстановлению спроса на поездки во второй половине года.

С технической точки зрения, мы уже увидели прорыв области сопротивления на уровне около $59–60, благодаря чему акции закрепились выше 50-дневной скользящей средней. Вероятность продолжения восходящего движения является высокой.Денисламов Михаил

Целевая цена на горизонте двух месяцев – $67,5. Стоп-лосс рекомендуется поставить на уровень $55.

Фридом Финанс

- комментировать

- Комментарии ( 0 )

Новости рынков |Потенциал у акций ФСК ЕЭС высокий за счет восстановления операционных показателей после кризиса - Финам

- 24 июня 2021, 18:39

- |

С начала лета потребление электроэнергии в России сильно увеличилось. Нагрузка увеличивается в том числе из-за включения кондиционеров и систем вентиляции. Скачок спроса на электроэнергию совпал с рекордными показателями жары в центральной части страны. Прошедшей зимой морозы также помогли энергетикам. Кроме того, спрос на электроэнергию в России растет благодаря восстановлению экономики. Эксперты, принявшие участие в онлайн-конференции «Электроэнергетика – поиск новых идей для покупки», обсудили перспективы бумаг «ФСК ЕЭС» в средне- и долгосрочном плане.

Алексей Павлов, ведущий аналитик АО «Открытие Брокер», не видит каких-то сверхрадужных перспектив. «Стабильные финансовые результаты плюс растущий капекс — это перспективы на ближайшие несколько лет. Так что бумаги могут порадовать только дивидендной доходностью на уровне выше среднерыночных показателей. Но двузначной она не будет», — говорит г-н Павлов.

Алмаз Марданшин, персональный брокер ИФК «Солид», напоминает, что выручка «ФСК ЕЭС» выросла в 1 квартале 2021 на 5,6% г/г, в том числе на 6,2% от передачи электроэнергии, а чистая прибыль акционеров составила сопоставимые с 1 кварталом 2020 19,6 млр руб. «Совет директоров рекомендовал выплатить по итогам 2020 года дивиденд в размере 0,016 руб. (7,3%). Потенциал у данной компании имеется, и он может быть достигнут за счет восстановления операционных показателей после кризиса, а также ожиданий роста доходов от техприсоединений в 4х раза в 2022 году. В среднесрочном периоде катализатором также может стать решение вопроса с источником финансирования расширения сетевой инфраструктуры для новой очереди БАМа и Транссиба», — прокомме6нтировал эксперт.

Наталия Малых, руководитель отдела анализа акций ФГ «ФИНАМ», полагает, что в этом году акции вряд ли сильно вырастут от текущих уровней, но потом будут закладывать в цену ожидания роста выручки и прибыли от техподключений в 2022 году. Согласно финансовому плану выручка от ТП вырастет в 4х раза в 2022 году. «Наша целевая цена — 0,272 руб. на конец 22 года (апсайд 22%) + дивиденды. Решение вопроса о выделении бюджетных средств на строительство активов для БАМа и Транссиба сняло бы пресс с акций, поскольку если это полностью ляжет на ФСК ЕЭС, то увидим рост долговой нагрузки, процентных расходов, хотя допэмиссия маловероятна, на мой взгляд», — рассказала г-жа Малых.

Александр Осин, аналитик управления операций на российском рынке ИК «Фридом Финанс», на основании кратко- и среднесрочной статистики, прогнозов и расчетов оценивает справедливую стоимость обыкновенной акции «ФСК ЕЭС» по итогам 2021 года на уровне 0,2271 руб. «Долгосрочная оценка пересматривается, однако, ее влияние на итоговый показатель расчетной справедливой стоимости по итогам 2021 года с положительной вероятностью представляется нейтральным. Как показывает статистика 2007 – 2012 годов сетевая отрасль в целом и бизнес ФСК ЕЭС в частности являются донорами экономики, как в конце периода бума, так и в период кризиса и посткризисного восстановления, если это восстановление предполагает существенное ускорение экономического роста, прежде всего, для „перерастания“ долговой проблемы. Но, если долговые проблемы экономики решать с помощью ускорения роста не планируется – как это было в период после кризиса 2014 года – финансовые показатели ФСК ЕЭС и сетевой индустрии в целом становятся главными бенефициарами фактического экономического застоя. Для ФСК ЕЭС в 2007 -2012 гг. денежный поток был стабильно глубоко на отрицательной территории а CAPEX к выручке равнялся в среднем высоким для российского рынка 120%. В период низких темпов роста и низкой инфляции компания напротив демонстрирует привлекательные для инвестиций показатели. В частности, уровень CAPEX к выручке в 2014 – 2019 году снизился до 36%, чистая рентабельность повысилась до 32% в среднем против 20% в 2007 – 2012 гг. даже без учета её отрицательного значения в 2008 году. Учитывая преобладающие на рынке и в официальных кругах прогнозы существенного по сравнению с застойным периодом 2013 – 2019 гг. ускорения ВВП и наметившееся значимого для экономики РФ ускорения инфляции — обусловленного влиянием монетарных факторов и балансировки спроса – предложения на сырьевых рынках — потенциал повышения оценок справедливой стоимости бумаг ФСК ЕЭС на основе средне- и долгосрочных моделей представляется ограниченным», — сообщил г-н Осин.

Алексей Павлов, ведущий аналитик АО «Открытие Брокер», не видит каких-то сверхрадужных перспектив. «Стабильные финансовые результаты плюс растущий капекс — это перспективы на ближайшие несколько лет. Так что бумаги могут порадовать только дивидендной доходностью на уровне выше среднерыночных показателей. Но двузначной она не будет», — говорит г-н Павлов.

Алмаз Марданшин, персональный брокер ИФК «Солид», напоминает, что выручка «ФСК ЕЭС» выросла в 1 квартале 2021 на 5,6% г/г, в том числе на 6,2% от передачи электроэнергии, а чистая прибыль акционеров составила сопоставимые с 1 кварталом 2020 19,6 млр руб. «Совет директоров рекомендовал выплатить по итогам 2020 года дивиденд в размере 0,016 руб. (7,3%). Потенциал у данной компании имеется, и он может быть достигнут за счет восстановления операционных показателей после кризиса, а также ожиданий роста доходов от техприсоединений в 4х раза в 2022 году. В среднесрочном периоде катализатором также может стать решение вопроса с источником финансирования расширения сетевой инфраструктуры для новой очереди БАМа и Транссиба», — прокомме6нтировал эксперт.

Наталия Малых, руководитель отдела анализа акций ФГ «ФИНАМ», полагает, что в этом году акции вряд ли сильно вырастут от текущих уровней, но потом будут закладывать в цену ожидания роста выручки и прибыли от техподключений в 2022 году. Согласно финансовому плану выручка от ТП вырастет в 4х раза в 2022 году. «Наша целевая цена — 0,272 руб. на конец 22 года (апсайд 22%) + дивиденды. Решение вопроса о выделении бюджетных средств на строительство активов для БАМа и Транссиба сняло бы пресс с акций, поскольку если это полностью ляжет на ФСК ЕЭС, то увидим рост долговой нагрузки, процентных расходов, хотя допэмиссия маловероятна, на мой взгляд», — рассказала г-жа Малых.

Александр Осин, аналитик управления операций на российском рынке ИК «Фридом Финанс», на основании кратко- и среднесрочной статистики, прогнозов и расчетов оценивает справедливую стоимость обыкновенной акции «ФСК ЕЭС» по итогам 2021 года на уровне 0,2271 руб. «Долгосрочная оценка пересматривается, однако, ее влияние на итоговый показатель расчетной справедливой стоимости по итогам 2021 года с положительной вероятностью представляется нейтральным. Как показывает статистика 2007 – 2012 годов сетевая отрасль в целом и бизнес ФСК ЕЭС в частности являются донорами экономики, как в конце периода бума, так и в период кризиса и посткризисного восстановления, если это восстановление предполагает существенное ускорение экономического роста, прежде всего, для „перерастания“ долговой проблемы. Но, если долговые проблемы экономики решать с помощью ускорения роста не планируется – как это было в период после кризиса 2014 года – финансовые показатели ФСК ЕЭС и сетевой индустрии в целом становятся главными бенефициарами фактического экономического застоя. Для ФСК ЕЭС в 2007 -2012 гг. денежный поток был стабильно глубоко на отрицательной территории а CAPEX к выручке равнялся в среднем высоким для российского рынка 120%. В период низких темпов роста и низкой инфляции компания напротив демонстрирует привлекательные для инвестиций показатели. В частности, уровень CAPEX к выручке в 2014 – 2019 году снизился до 36%, чистая рентабельность повысилась до 32% в среднем против 20% в 2007 – 2012 гг. даже без учета её отрицательного значения в 2008 году. Учитывая преобладающие на рынке и в официальных кругах прогнозы существенного по сравнению с застойным периодом 2013 – 2019 гг. ускорения ВВП и наметившееся значимого для экономики РФ ускорения инфляции — обусловленного влиянием монетарных факторов и балансировки спроса – предложения на сырьевых рынках — потенциал повышения оценок справедливой стоимости бумаг ФСК ЕЭС на основе средне- и долгосрочных моделей представляется ограниченным», — сообщил г-н Осин.

Новости рынков |Рост операционных показателей Полюса окажет позитивный эффект на финрезультат по итогам года - Промсвязьбанк

- 24 июня 2021, 14:24

- |

Полюс Золото планирует увеличить производство золота в следующем году

Полюс Золото планирует увеличить производство золота до 2,8 млн унций, а капитальные затраты — до 1,1-1,2 млрд долл. в 2022 году. При этом в 2023 компания произведет 2,9 млн унций, а расходы на инвестиционную программу составят 1-1,1 млрд долл. План производства золота (2,7 млн унций) по итогам 2021 года компания оставит без изменений.

Полюс Золото планирует увеличить производство золота до 2,8 млн унций, а капитальные затраты — до 1,1-1,2 млрд долл. в 2022 году. При этом в 2023 компания произведет 2,9 млн унций, а расходы на инвестиционную программу составят 1-1,1 млрд долл. План производства золота (2,7 млн унций) по итогам 2021 года компания оставит без изменений.

Рост операционных показателей компании в совокупности с потенциальным ростом мировых цен на драгоценные металлы окажет позитивный эффект на финансовый результат общества по итогам года, что в свою очередь приведет к росту дивидендов и капитализации. Рекомендуем «покупать», целевой уровень – 20 424 руб. на акцию.Промсвязьбанк

Новости рынков |Объем онлайн-продаж Amazon в период Prime Day в этом году может стать рекордным - Фридом Финанс

- 23 июня 2021, 19:54

- |

На сайте Amazon.com завершилась летняя Черная пятница — Prime Day. Компания продемонстрировала значительное увеличение онлайн-продаж в США в понедельник и во вторник, хотя сбои в цепочке поставок и ожидания сильного потребительского спроса ограничили уровень скидок на популярные товары, в частности на электронику.

Согласно данным Adobe Digital Economy Index, опубликованным во вторник, общий объем онлайн-продаж во всех розничных сетях США вырос на 8,7% г/г, составив $5,6 млрд. Adobe не предоставила разбивку по категориям товаров.

Amazon (AMZN) использует специальные предложения для увеличения числа подписчиков программы лояльности Prime. В этом году мероприятие совпало с отменой ковидных ограничений во многих странах.

В то же время конкуренция со стороны ретейлеров, развивающих интернет-продажи, например Target Corp (TGT), значительно усилилась. Крупные розничные сети также предоставляли скидки клиентам в дни онлайн-распродаж Prime Day, что, по данным Adobe, позволило увеличить выручку в текущем году на 28% (в 2018-м и 2019-м оборот вырос на 54% и 64% соответственно). По нашим ожиданиям, общий объем онлайн-продаж в период проведения Prime Day в этом году составит от $9,5 до $12 млрд, что станет рекордным показателем.

В первый день Prime компания Amazon и другие магазины предоставляли самые большие скидки на игрушки, бытовую технику и электронику. Однако, по данным Adobe, дисконты даже на эти товарные категории были относительно низкими: 12%, 5,2% и 3% соответственно.

ИК «Фридом Финанс»

Согласно данным Adobe Digital Economy Index, опубликованным во вторник, общий объем онлайн-продаж во всех розничных сетях США вырос на 8,7% г/г, составив $5,6 млрд. Adobe не предоставила разбивку по категориям товаров.

Amazon (AMZN) использует специальные предложения для увеличения числа подписчиков программы лояльности Prime. В этом году мероприятие совпало с отменой ковидных ограничений во многих странах.

В то же время конкуренция со стороны ретейлеров, развивающих интернет-продажи, например Target Corp (TGT), значительно усилилась. Крупные розничные сети также предоставляли скидки клиентам в дни онлайн-распродаж Prime Day, что, по данным Adobe, позволило увеличить выручку в текущем году на 28% (в 2018-м и 2019-м оборот вырос на 54% и 64% соответственно). По нашим ожиданиям, общий объем онлайн-продаж в период проведения Prime Day в этом году составит от $9,5 до $12 млрд, что станет рекордным показателем.

В первый день Prime компания Amazon и другие магазины предоставляли самые большие скидки на игрушки, бытовую технику и электронику. Однако, по данным Adobe, дисконты даже на эти товарные категории были относительно низкими: 12%, 5,2% и 3% соответственно.

Мы рассматриваем данную распродажу (которая впоследствии может стать транснациональной, как и Черная пятница), возможностью для Amazon протестировать глубину покупательского спроса, продвинуть на рынок собственные бренды и получить прибыль, несмотря на низкую стоимость товаров в интернет-магазине. На торгах среды бумаги Amazon продолжили рост после 2%-го увеличения капитализации компании в последний день проведения Prime (во вторник). Пока мы сохраняем целевую цену на уровне $3659.Миронюк Евгений

ИК «Фридом Финанс»

Новости рынков |Магнит - ставка на агрессивного игрока ретейла - Финам

- 23 июня 2021, 19:33

- |

Инвестиционная идея

«Магнит» — крупнейший продуктовый ретейлер РФ по количеству магазинов.

ФГ «Финам»

Целый ряд показателей говорят о качественном управлении «Магнита». Это выражается в росте основных финансовых метрик компании.

Фактор привлекательности «Магнита» — одна из самых высоких дивидендных доходностей в сегменте. Судя по всему, это сохранится и в обозримом будущем.

Невооруженным глазом заметно агрессивное расширение «Магнита». Доказательства — большие капитальные затраты на открытие новых магазинов и редизайн старых в стратегически важных регионах, а также приобретение конкурента, «Дикси».

Вертикальная интегрированность бизнеса позволяет рассчитывать на устойчивые финансовые показатели.

Низкие реальные доходы населения и государственное вмешательство в бизнес — основные риски, связанные с компанией.

«Магнит» — крупнейший продуктовый ретейлер РФ по количеству магазинов.

Мы рекомендуем «Покупать» акции «Магнита» с целевой ценой 6 550 руб. Потенциал роста от текущих уровней составляет 16,12% в перспективе 12 мес.Шамшуков Артемий

ФГ «Финам»

Целый ряд показателей говорят о качественном управлении «Магнита». Это выражается в росте основных финансовых метрик компании.

Фактор привлекательности «Магнита» — одна из самых высоких дивидендных доходностей в сегменте. Судя по всему, это сохранится и в обозримом будущем.

Невооруженным глазом заметно агрессивное расширение «Магнита». Доказательства — большие капитальные затраты на открытие новых магазинов и редизайн старых в стратегически важных регионах, а также приобретение конкурента, «Дикси».

Вертикальная интегрированность бизнеса позволяет рассчитывать на устойчивые финансовые показатели.

Низкие реальные доходы населения и государственное вмешательство в бизнес — основные риски, связанные с компанией.

Новости рынков |Splunk представила сильный отчет - Фридом Финанс

- 23 июня 2021, 19:19

- |

Компания Splunk отчиталась за первый квартал 2021-го лучше ожиданий рынка. Менеджмент дал позитивный прогноз на следующий период.

Выручка Splunk выросла на 16%, что на 2,1% лучше ожиданий рынка и на 3,2% больше первоначального медианного прогноза менеджмента. Однако EPS non-GAAP оказалась хуже прогнозов аналитиков на 30%: убыток на акцию составил $0,91.

В числе факторов, обусловивших увеличение выручки по итогам квартала, СЕО отметил повышение спроса на ключевые решения, привлечение новых крупных клиентов (Bank of New Zealand, Chipotle, CVS Health, CyberCX, Deloitte Canada, Florida Department of Economic Opportunity), а также расширение партнерской программы (упрощенный доступ к Splunk получили клиенты Google Cloud и AWS).

Высокие темпы роста направления облачных решений стали одним из ключевых драйверов увеличения продаж компании. Поступления сегмента выросли на 73% г/г. Важно отметить положительные результаты процесса трансформации Splunk из on-premise-провайдера в облачного поставщика: по итогам первого квартала облачные решения обеспечили 38,6% выручки (35,5% в годовом выражении) против 13,2% на конец 2019 года. Менеджмент намерен расширять присутствие компании на облачном рынке, в том числе за счет сделок M&A: недавнее поглощение TruSTAR усилит позиции Splunk в подсегменте безопасности. Подсегмент мониторинга демонстрировал сильный спрос со стороны клиентов, в том числе благодарю запуску GigaOm's Radar. Кроме того, в мае 2021 года был представлен комплексный продукт Splunk Observability Cloud, включающий решения по мониторингу и аналитике, что существенно упрочило позиции эмитента в подсегменте. Лицензионное направление продемонстрировало снижение продаж на 3,4% г/г, при этом рынок ожидал более значительного сокращения этого показателя – на уровне 19%.

Операционная маржа non-GAAP снизилась на 10 п.п. до -35,4% против -25,4% годом ранее, что стало главным разочарованием для участников рынка и поводом к распродажам. Это ухудшение связано с ростом доли облачной выручки с более низкой валовой маржей, а также увеличением инфраструктурных расходов. Менеджмент ожидает повышения выручки во втором квартале 13,8%, при этом операционная маржа non-GAAP, по прогнозам, снизится до -25% по сравнению с -12,8% годом ранее.

ИК «Фридом Финанс»

Выручка Splunk выросла на 16%, что на 2,1% лучше ожиданий рынка и на 3,2% больше первоначального медианного прогноза менеджмента. Однако EPS non-GAAP оказалась хуже прогнозов аналитиков на 30%: убыток на акцию составил $0,91.

В числе факторов, обусловивших увеличение выручки по итогам квартала, СЕО отметил повышение спроса на ключевые решения, привлечение новых крупных клиентов (Bank of New Zealand, Chipotle, CVS Health, CyberCX, Deloitte Canada, Florida Department of Economic Opportunity), а также расширение партнерской программы (упрощенный доступ к Splunk получили клиенты Google Cloud и AWS).

Высокие темпы роста направления облачных решений стали одним из ключевых драйверов увеличения продаж компании. Поступления сегмента выросли на 73% г/г. Важно отметить положительные результаты процесса трансформации Splunk из on-premise-провайдера в облачного поставщика: по итогам первого квартала облачные решения обеспечили 38,6% выручки (35,5% в годовом выражении) против 13,2% на конец 2019 года. Менеджмент намерен расширять присутствие компании на облачном рынке, в том числе за счет сделок M&A: недавнее поглощение TruSTAR усилит позиции Splunk в подсегменте безопасности. Подсегмент мониторинга демонстрировал сильный спрос со стороны клиентов, в том числе благодарю запуску GigaOm's Radar. Кроме того, в мае 2021 года был представлен комплексный продукт Splunk Observability Cloud, включающий решения по мониторингу и аналитике, что существенно упрочило позиции эмитента в подсегменте. Лицензионное направление продемонстрировало снижение продаж на 3,4% г/г, при этом рынок ожидал более значительного сокращения этого показателя – на уровне 19%.

Операционная маржа non-GAAP снизилась на 10 п.п. до -35,4% против -25,4% годом ранее, что стало главным разочарованием для участников рынка и поводом к распродажам. Это ухудшение связано с ростом доли облачной выручки с более низкой валовой маржей, а также увеличением инфраструктурных расходов. Менеджмент ожидает повышения выручки во втором квартале 13,8%, при этом операционная маржа non-GAAP, по прогнозам, снизится до -25% по сравнению с -12,8% годом ранее.

В целом мы оцениваем отчет как сильный: темпы повышения выручки ускорились, облачный сегмент сохраняет импульс к росту, эмитент продолжает демонстрировать увеличение выручки на одного клиента и расширять продуктовую линейку. Мы отмечаем агрессивную рекрутинговую кампанию по привлечению специалистов из прочих крупнейших компаний SaaS- и IaaS-сегментов. Полагаем, что процесс трансформации Splunk в поставщика облачных решений продолжится в ближайшие два года, что будет сопровождаться ускорением роста выручки и сохранением давления на маржу. Как следствие, это ограничит увеличение CFO и FCF. Но мы считаем этот процесс естественным для эмитента с первоначальным фокусом на on-premise-продукты.Степанян Михаил

Мы сохраняем целевую цену акций Splunk на отметке $185,5. Рекомендация — «покупать».

ИК «Фридом Финанс»

Новости рынков |Рост дивидендных выплат - приоритет для руководства Газпрома - Газпромбанк

- 23 июня 2021, 17:53

- |

В преддверии годового общего собрания акционеров Газпрома, назначенного на 25 июня, компания провела пресс-конференцию по теме «Финансово- экономическая политика» с участием заместителя председателя правления Фамила Садыгова.

Реализация консервативной финансовой политики и рост сырьевых цен с 2П21 позволили Газпрому успешно преодолеть аномальную конъюнктуру 2020 г. и уже в 1К21 продемонстрировать не только хорошую квартальную динамику (выручка +31% г/г до 2,3 трлн руб.), но и высокие показатели в абсолютном выражении (второй результат в истории, после 4К18, по EBITDA – 701 млрд руб., рекордный свободный денежный поток – 468 млрд руб.).

Учитывая позитивную динамику на газовом рынке Европы с начала года, мы ожидаем более высоких цен и объемов по сравнению с прогнозом компании. Наша оценка коэффициента «чистый долг/EBITDA» предполагает 1,6х, что соответствует нижней границе ожиданий компании (1,6–1,8х).

«Газпромбанк»

( Читать дальше )

Реализация консервативной финансовой политики и рост сырьевых цен с 2П21 позволили Газпрому успешно преодолеть аномальную конъюнктуру 2020 г. и уже в 1К21 продемонстрировать не только хорошую квартальную динамику (выручка +31% г/г до 2,3 трлн руб.), но и высокие показатели в абсолютном выражении (второй результат в истории, после 4К18, по EBITDA – 701 млрд руб., рекордный свободный денежный поток – 468 млрд руб.).

Учитывая позитивную динамику на газовом рынке Европы с начала года, мы ожидаем более высоких цен и объемов по сравнению с прогнозом компании. Наша оценка коэффициента «чистый долг/EBITDA» предполагает 1,6х, что соответствует нижней границе ожиданий компании (1,6–1,8х).

Улучшение ценовой конъюнктуры вкупе с систематическим сокращением затрат и наращиванием объемов экспорта газа позволит Газпрому заплатить рекордные дивиденды за 2021 г. (наш прогноз – 25 руб./акц. предполагает дивидендную доходность 8,8%).Бахтин Кирилл

Мы сохраняем позитивный взгляд на акции Газпрома с рекомендацией «ЛУЧШЕ РЫНКА» и с 29% потенциалом роста до целевой цены 9,6 долл./ГДР.

«Газпромбанк»

( Читать дальше )

Новости рынков |Вероятные новые buyback смогут компенсировать снижение дивидендных выплат Норникеля - Велес Капитал

- 23 июня 2021, 16:28

- |

«Норникель» подвел итоги байбэка. Всего было предъявлено 64,2 млн акций при максимальном объеме выкупа 5,4 млн акций. Таким образом, коэффициент выкупа составил 8,4%. Всего Норникель потратит на байбэк около 2,1 млрд долл. Ожидается, что отток средств произойдет во 2-м полугодии 2021 г.

Согласно нашим расчетам, по итогам 2021 г. Норникель получит FCFF на уровне 1,9 млрд долл., что обусловлено ростом CAPEX до 3,2 млрд долл. и выплатой экологического штрафа в размере почти 2 млрд долл. Затраты на выкуп акций (2,1 млрд долл.) и выплату дивидендов внутри 2021 г. (около 2,2 млрд долл.) в 2 раза превысят свободный денежный поток, что повлечет рост долговой нагрузки. Переход на расчет дивидендной базы из FCFF в 2021-2022 гг. приведет к падению ежегодных выплат до 1 000-1 500 руб. на акцию.

ИК «Велес Капитал»

Согласно нашим расчетам, по итогам 2021 г. Норникель получит FCFF на уровне 1,9 млрд долл., что обусловлено ростом CAPEX до 3,2 млрд долл. и выплатой экологического штрафа в размере почти 2 млрд долл. Затраты на выкуп акций (2,1 млрд долл.) и выплату дивидендов внутри 2021 г. (около 2,2 млрд долл.) в 2 раза превысят свободный денежный поток, что повлечет рост долговой нагрузки. Переход на расчет дивидендной базы из FCFF в 2021-2022 гг. приведет к падению ежегодных выплат до 1 000-1 500 руб. на акцию.

Однако в будущем вполне вероятны новые выкупы акций, которые будут компенсировать снижение дивидендных выплат.Мы сохраняем нейтральный взгляд на акции «Норникеля» с целевой ценой 22 423 руб. и рекомендацией «Держать».Сучков Василий

ИК «Велес Капитал»

Новости рынков |Цена акций Газпрома может достичь 300 рублей - Фридом Финанс

- 23 июня 2021, 12:00

- |

Котировки «Газпрома» вскоре могут обновить максимум.

Цена на газ в Европе достигла $336 за тыс. куб. м на фоне высоких температур и низких запасов в хранилищах, нефть торгуется вблизи $75 за баррель. В России повышение стоимости газа на 3% ожидается в июле.

ИК «Фридом Финанс»

Цена на газ в Европе достигла $336 за тыс. куб. м на фоне высоких температур и низких запасов в хранилищах, нефть торгуется вблизи $75 за баррель. В России повышение стоимости газа на 3% ожидается в июле.

Указанные факторы обусловливают рост цены акций «Газпрома», которая в ближайшее время может обновить предыдущий максимум и вскоре достичь психологически значимой отметки в 300 руб.Ващенко Георгий

ИК «Фридом Финанс»

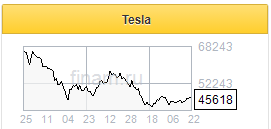

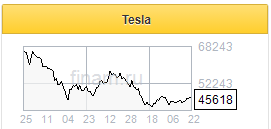

Новости рынков |Презентация суперкомпьютера повысит привлекательность акций Tesla - Фидом Финанс

- 22 июня 2021, 22:19

- |

Tesla опубликовала новые фотографии разработанного ею суперкомпьютера, который будет выполнять функции автопилота, что позволит обеспечить полную автономность вождения.

В настоящее время компания дорабатывает суперкомпьютер, используя его для обучения нейронных сетей, применяемых для обработки больших объемов 4D-данных, которые поступают с бортовых видеокамер системы Vision автомобилей Tesla. Компания намерена через некоторое время отказаться от радаров: в мае она начала переход на систему, оснащенную только камерами и разработанную на базе технологий, применяемых на автомобилях Model 3 и Model Y. Руководство Tesla планирует, что искусственный интеллект сможет через некоторое время осуществлять автономное управление автомобилем, сделав его более безопасным по сравнению с машиной, которую ведет человек.

Кроме того, по нашему мнению, компания значительно приблизила коммерческий успех проекта Dojo, в рамках которого создается самый мощный суперкомпьютер за всю историю. Его производительность, как заявил Илон Маск еще в 2019 году, должна составить один квинтиллион операций с плавающей запятой в секунду, или 1000 петафлопс. Программа Dojo потенциально может предоставляться в качестве коммерческого сервиса для других компаний. Данная разработка представляет интерес для корпораций, которым необходимо проводить обучение нейронной сети. Таким образом, может появиться новое направление бизнеса Tesla, поскольку конкуренция среди производителей суперкомпьютеров пока достаточно низка.

ИК «Фридом Финанс»

В случае преодоления сопротивления в районе $630 за акцию котировки начнут движение к целевому уровню в $760.

В настоящее время компания дорабатывает суперкомпьютер, используя его для обучения нейронных сетей, применяемых для обработки больших объемов 4D-данных, которые поступают с бортовых видеокамер системы Vision автомобилей Tesla. Компания намерена через некоторое время отказаться от радаров: в мае она начала переход на систему, оснащенную только камерами и разработанную на базе технологий, применяемых на автомобилях Model 3 и Model Y. Руководство Tesla планирует, что искусственный интеллект сможет через некоторое время осуществлять автономное управление автомобилем, сделав его более безопасным по сравнению с машиной, которую ведет человек.

Кроме того, по нашему мнению, компания значительно приблизила коммерческий успех проекта Dojo, в рамках которого создается самый мощный суперкомпьютер за всю историю. Его производительность, как заявил Илон Маск еще в 2019 году, должна составить один квинтиллион операций с плавающей запятой в секунду, или 1000 петафлопс. Программа Dojo потенциально может предоставляться в качестве коммерческого сервиса для других компаний. Данная разработка представляет интерес для корпораций, которым необходимо проводить обучение нейронной сети. Таким образом, может появиться новое направление бизнеса Tesla, поскольку конкуренция среди производителей суперкомпьютеров пока достаточно низка.

Текущее оснащение автомобилей Tesla не делает автомобиль полностью автономным: водители все еще должны следить за дорогой и быть готовыми взять управление на себя в любой момент. Новые разработки позволят полностью решить этот вопрос в ближайшие годы. Презентация суперкомпьютера повысит привлекательность бумаг Tesla.Миронюк Евгений

ИК «Фридом Финанс»

В случае преодоления сопротивления в районе $630 за акцию котировки начнут движение к целевому уровню в $760.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс